Результаты анкетирования «Антикризисный мониторинг – апрель 2015 года»

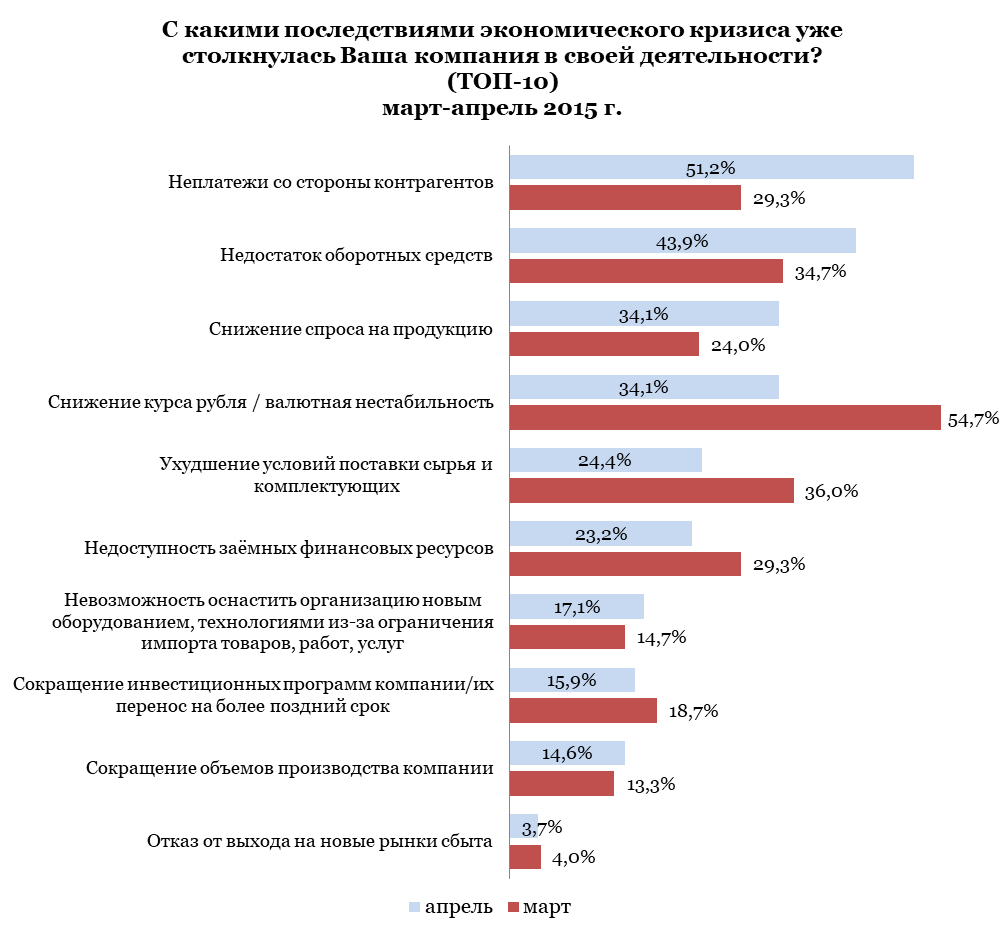

Для половины всех компаний, принявших участие в опросе в апреле, главным последствием экономического кризиса стали неплатежи со стороны контрагентов. В марте доля этого варианта была на 21,9% ниже.

Недостаток оборотных средств ощутили за последний месяц 43,9% организаций (+9,2% по сравнению с результатами в марте). Третье по популярности место разделили два ответа «последствие экономического кризиса – снижение спроса на продукцию / услуги компаний» и «снижение курса рубля / валютная нестабильность», набравшие долю 34,1%.

В марте вариант о снижении курса валют отмечали более половины всех респондентов, за один месяц его доля снизилась почти в два раза. Об ухудшении условий поставки сырья и комплектующих заявили 24,4% компаний, в марте таких компаний было больше на 11,6%.

Недоступность заёмных финансовых ресурсов и неплатежи со стороны контрагентов стали последствием экономического кризиса для 23,2% участников опроса (-6,1% по сравнению с данными прошлого месяца).

Вариант «невозможность оснастить организацию новым оборудованием, технологиями из-за ограничения импорта товаров, работ, услуг» получил 17,1%, доли близки с результатами марта. Чуть меньшую долю – 15,9% – набрал вариант «последствие кризиса – сокращение инвестиционных программ / перенос на более поздний срок».

Сокращать объёмы производства пришлось 14,6% компаниям, в марте их было 13,3%.

Остальные варианты ответа набрали менее 5% голосов, три респондента сообщили, что их компании не сталкивались с проблемами, связанными с экономическим кризисом.

*Вопрос предполагал возможность множественного выбора варианта ответа, сумма не сводится к 100%

Согласно отраслевому анализу, промышленные компании поставили на первое место среди главных последствий кризиса – недостаток оборотных средств. Доля этого варианта в ответах организаций отрасли «промышленность» составила 58,1% против доли 43,9% в общих данных. Неплатежи со стороны контрагентов набрали долю 46,5% (-4,7% по сравнению с совокупным значением). Вариант «недоступность заёмных финансовых средств» отметили 32,6% промышленных компаний, отличие от общего распределение на 9,4%.

Более половины компаний финансового сектора (55,6%) указали, что главными последствиями кризиса стали неплатежи со стороны контрагентов и снижение курса рубля / валютная нестабильность. Ни один респондент, занятый в этой сфере, не выбрал вариант «недостаток оборотных средств», в общем распределении данных этот вариант занимает второе по значимости место с долей 43,9%. О снижении спроса заявили 44,4% финансовых компаний, доля выше совокупной доли на 10%.

Организации отрасли «транспорт и связь» реже, чем другие, отмечали варианты «главное последствие кризиса для компании – снижение курса рубля / валютная нестабильность» и «недоступность заёмных финансовых ресурсов».

Недостаток оборотных средств оказался главной проблемой для половины добывающих компаний.

Данные репрезентативны по отраслям «промышленность», «финансы и инвестиции», «транспорт и связь» и «добыча полезных ископаемых».

В региональном разрезе основным последствием кризиса для компаний из Центрального ФО стал недостаток оборотных средств – 58,3% респондентов из ЦФО указали этот вариант, что на 14,4% выше общего значения. Второе место разделили варианты «неплатежи со стороны контрагентов» и «снижение курса рубля / валютная нестабильность». По 25% набрали ответы «ухудшение условий поставки сырья и комплектующих», «недоступность заёмных финансовых средств», «сокращение инвестиционных программ». Доли первых двух вариантов совпадают с долей в общем распределении данных, о сокращении инвестпрограмм заявили только 15,9% всех респондентов. Очевидно, для компаний из ЦФО значимость этого варианта выше.

Доля варианта «главное последствие кризиса – неплатежи со стороны контрагентов» в случае ответов компаний из Приволжского ФО совпадает с совокупной долей. Треть респондентов из ПФО считают, что основным последствием кризиса для их компаний стал недостаток оборотных средств (-10,6%, по сравнению с данными в целом). В остальном расхождения с общим распределением минимальны.

Компании из Уральского ФО чаще, чем другие, сталкивались в своей деятельности с ухудшением условий поставки сырья и комплектующих и с недоступностью заёмных финансовых средств.

Главное последствие кризиса для половины респондентов из Северо-Западного федерального округа – ухудшение условий поставки сырья и комплектующих, и этот вариант занял первое место среди других с долей, которая выше совокупного значения в два раза. Ответ «недостаток оборотных средств», напротив, набрал долю, которая в 3,5 раза ниже общей доли. Ни один участник опроса из СЗФО не отметил вариант «недоступность заёмных средств». Компаниям из Северо-Западного федерального округа чаще, чем другим, пришлось сокращать инвестиционные проекты или переносить их на более поздний срок.

Данные по регионам репрезентативны по Центральному, Приволжскому, Уральскому и Северо-Западному федеральным округам.

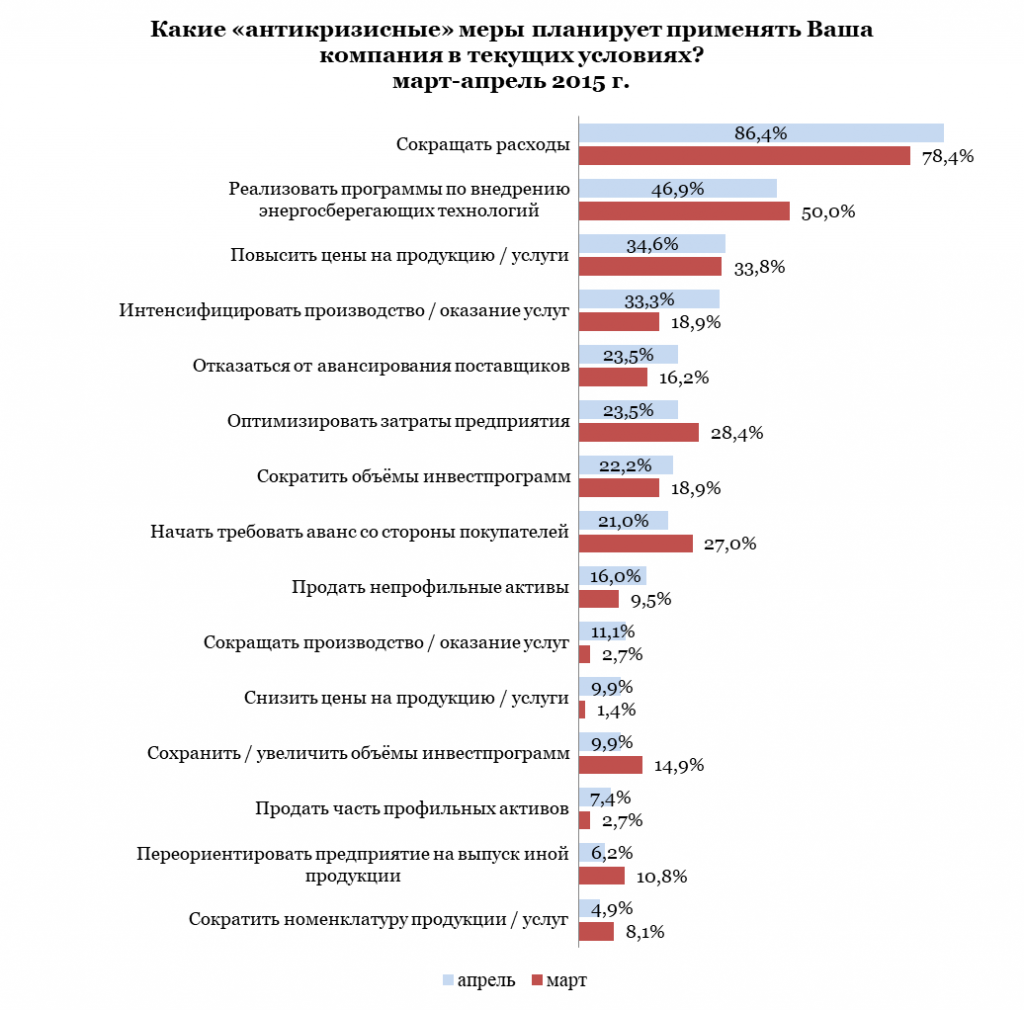

Сокращать расходы в условиях кризиса планируют 86,4% компаний-участниц опроса, в марте доля варианта была 78,4%. Реализацией программ по внедрению энергосберегающих и ресурсосберегающих технологий намерены заняться 46,9% компаний. Повысить цены собираются 34,6% организаций, тогда как вариант «компания готова снизить цены» отметили 9,9% компаний. Треть компаний выбрали вариант «в планах увеличение выпуска продукции (результатов деятельности) без расширения производства – интенсификация», в марте указавших этот вариант было на 14,4% меньше. По мнению 23,5% компаний, в условиях кризиса необходимо оптимизировать затраты предприятия без снижения выпуска продукции (объёма деятельности) и без сокращения объёмов затрат (-4,9%, по сравнению с данными прошлого месяца). Почти четверть респондентов указала, что они хотят отказаться от авансирования поставщиков, и 21% организаций готовы перейти на требование авансирования со стороны покупателей. Сократить объёмы инвестиционных программ стоит в планах у 22,2% всех компаний, принявших участие в опросе; доля компаний, которые в условиях кризиса предполагают сохранить или увеличить объёмы инвестпрограмм, составила 9,9%.

16% всех респондентов указали, что в их планы входит продажа непрофильных активов (доля таких ответов выросла на 6,5% по сравнению с мартом). 7,4% компаний готовы продать профильные активы. 11,1% компаний-участниц опроса намерены в условиях кризиса сократить выпуск продукции / оказание услуг, временно остановить предприятие планируют 7,4% организаций.

*Вопрос предполагал возможность множественного выбора варианта ответа, сумма не сводится к 100%

Отраслевой анализ показывает, что для всех без исключения основной «антикризисной мерой» станет сокращение расходов.

Промышленные компании чаще, чем другие, готовы к сокращению объёмов инвестиционных программ. Второй по популярности мерой для финансовых компаний стала интенсификация (доля превышает совокупное значение на 11,1%). Также 44,4% компаний финансового сектора намерены прибегнуть к оптимизации затрат предприятия без снижения выпуска и без сокращения расходов. Две трети компаний отрасли «транспорт и связь» планируют реализовать программы по энергосбережению и ресурсосбережению (+19,8%, по сравнению с общим распределением данных). Отказаться от авансирования поставщиков собирается половина транспортных компаний, доля выше совокупной доли в два раза.

58,3% компаний из Центрального федерального намерены повысить цену на свою продукцию / услуги, в общем распределении данных доля всего 34,6%. Эти компании чаще, чем другие, собираются сократить объёмы инвестиционных программ.

Распределение ответов у респондентов Приволжского ФО почти совпадает с распределением, в целом. Исключением стали два варианта. Во-первых, пятая часть участников опроса из ПФО планируют продать непрофильные активы, что выше совокупной доли на 5%. Во-вторых, у респондентов из ПФО в два раза выше доля ответов «компания в условиях кризиса намерена сохранить или увеличить объёмы инвестиционных проектов».

Максимальная доля ответов «компания будет сокращать расходы» зафиксирована в случае ответов организаций из Уральского ФО – она достигла 96%.

Компании из Уральского и Северо-Западного федеральных округов реже, чем другие, собираются отказываться от авансирования поставщиков.

Что касается статей, по которым компании намерены произвести сокращение расходов, то к экономии на сырье и комплектующих собираются прибегнуть две трети всех организаций, 64,7% респондентов планируют осуществить сокращение расходов на потребляемые услуги (консалтинг и т.д.).

Половина компаний намерены сократить расходы на персонал (52,9%). Расходы на благотворительные социальные программы, реализуемые на территории присутствия компаний, будут секвестированы 38,2% организациями.

*Вопрос предполагал возможность множественного выбора варианта ответа, сумма не сводится к 100%

Главным направлением, по которому компании планируют сократить расходы на персонал, в апреле стало сокращение найма нового персонала, этот вариант набрал 68,4%. Следующим по популярности вариантом стал «перевод сотрудников на работу на условиях неполного рабочего времени», его выбрали 52,6% респондентов. Увольнение сотрудников (списочной численности) планирует половина всех компаний, собирающихся сокращать расходы на персонал. 28,9% участников опроса указали, что в их компаниях будет сокращение работников, работающих неполный рабочий день, и тех, кто находится в отпуске без сохранения заработной платы. Сократить заработную плату сотрудников планируют в 26,3% организациях, а снизить «размер» социального пакета – в 23,7%.

*Вопрос предполагал возможность множественного выбора варианта ответа, сумма не сводится к 100%

По завершению первого квартала 2015 года были уточнены прогнозы по возможному снижению численности сотрудников поквартально и по итоговым значениям I квартала.

Фактически сокращение работников в I квартале произошло в среднем на 6,4% всего в 15,8% компаний, принявших участие в опросе. Остальные респонденты указали, что в их компаниях сокращения численности сотрудников не происходило. При сравнении с февральским опросом, когда респонденты давали прогноз на I квартал, фактическое сокращение ниже прогнозируемого значения на 1,8%, при этом доля компаний, планирующих увольнение сотрудников, была также 15%.

Относительно последующих кварталов респонденты высказались следующим образом: во II квартале сокращение коснётся в среднем 7% работников в 19,5% компаний-участниц опроса; в III квартале оно составит в среднем 9,2% сотрудников, но уже в десятой части компаний; в IV квартале снижение численности работников будет в среднем 8,9% в 7,3% организаций.

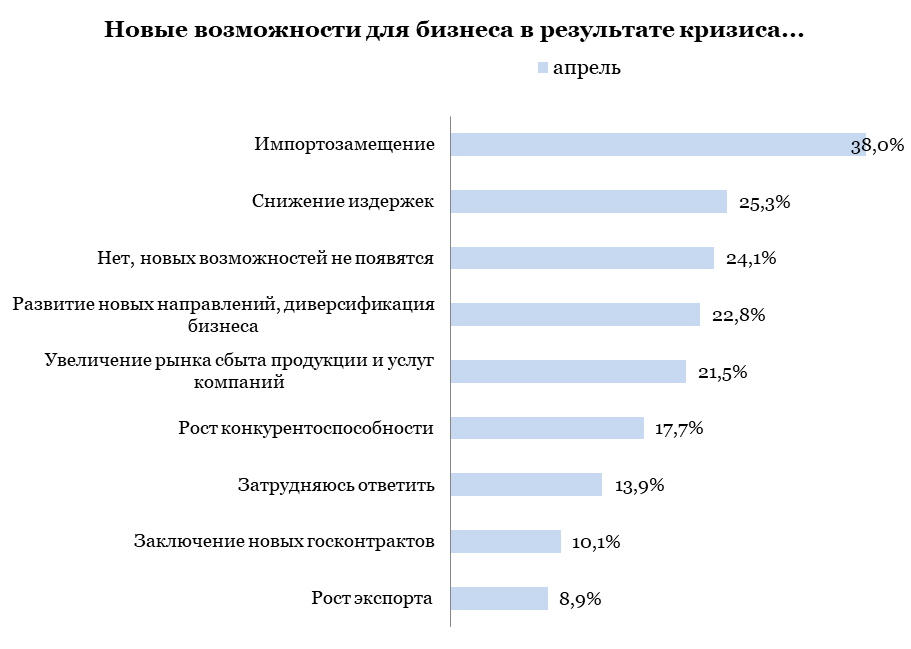

В апреле мы снова добавили в анкету вопрос о новых возможностях, которые могут появиться для компаний в результате кризиса. Это был закрытый вопрос с заданными вариантами, список которых сформировался по результатам опроса в январе 2015 года.

Согласно получившимся данным, наибольшее число голосов набрал ответ «импортозамещение». Его отметили 38% участников опроса. Четверть компаний видят новые возможности в снижении издержек. 24,1% респондентов ответили, что новых возможностей в результате кризиса не появится. В результате кризиса компании смогут развивать новые направления, диверсифицировать бизнес, об этом заявили 22,8% респондентов. Пятая часть компаний уверена, что новой возможностью для их компаний может стать увеличение рынка сбыта продукции и услуг компаний. 17,7% отметили вариант «рост конкурентоспособности». Десятая часть компаний выбрала вариант «заключение новых госконтрактов», а 8,9% компаний выбрали вариант «рост экспорта».

13,9% всех участников опроса не смогли дать ответ на заданный вопрос.

*Вопрос предполагал возможность множественного выбора варианта ответа, сумма не сводится к 100%